Der Chef nervt, der Arbeitsalltag ist langweilig und die Kollegen waren auch schon mal besser drauf – da kommt schnell der Gedanke an eine nebenberufliche Selbstständigkeit. Doch auch wenn man nur in kleinem Rahmen und nebenberuflich plant, will der Schritt zum Nebenerwerb gut überlegt sein. Er kostet Zeit, Geld und Nerven. Und er braucht eine gute Geschäftsidee.

Selbstständig im Nebenerwerb: Das muss man wissen

Die meisten Gründerinnen und Gründer entscheiden sich dafür, sich mit ihrer Idee zunächst nebenberuflich, also als sogenannter Sidepreneur, selbstständig zu machen. Dies kann beispielsweise durch die Anmeldung eines Kleingewerbes oder einer freiberuflichen Tätigkeit geschehen. Ein Grund für diese Entscheidung ist die Absicherung durch den (noch) bestehenden Arbeitgeber. Denn wer im Hauptberuf angestellt und im Nebenberuf selbstständig ist, profitiert von den Vorteilen beider Welten: Das regelmäßige Einkommen, die Absicherung und die Sozialleistungen durch den Hauptberuf und die Möglichkeit, die eigene Geschäftsidee durch die Gründung im Nebenerwerb zu verwirklichen.

Gut zu wissen: Eine nebenberufliche Selbstständigkeit ist übrigens auch ohne Hauptberuf möglich. So können Studierende beispielsweise nebenberuflich ein Unternehmen gründen oder freiberuflich tätig sein. Wichtig ist lediglich die Einhaltung bestimmter Grenzen (siehe „Die wichtigsten Regeln rund um Nebenerwerb“).

5 Mythen rund um moderne Buchhaltung

Moderne Buchhaltung ist kompliziert, nervig, teuer und überflüssig? Der Ratgeber klärt auf, was an solchen Mythen dran ist.

Wann ist die Rede von einem Nebenerwerb?

Selbstständigkeit im Nebenerwerb bedeutet ebenfalls, dass Sie nicht Ihre ganze Energie und Arbeitskraft in den Nebenerwerb stecken. Denn der Gesetzgeber hat klare Regeln für die nebenberufliche Existenzgründung aufgestellt. An diesen können Sie sich orientieren, wenn Sie planen, sich nebenberuflich selbstständig zu machen und mit Ihrer Idee durchzustarten. Die Voraussetzungen:

- Einnahmen: Die Einkünfte, die Sie aus Ihrer nebenberuflichen Selbstständigkeit erzielen, dürfen nicht höher sein als Ihr Gehalt aus deiner regulären Angestelltentätigkeit. Es gibt also eine Einkommensgrenze für Sidepreneure.

- Arbeitszeit: Sie dürfen nicht mehr als 18 Stunden pro Woche für Ihre Existenzgründung aufwenden, sonst sind Sie nicht mehr nebenberuflich selbstständig.

- Arbeitgeber: Wenn Sie bei Ihrem Arbeitgeber bleiben möchten, solltest Sie ihn in Ihre Pläne zur nebenberuflichen Selbstständigkeit einweihen. Denn Offenheit und Fairness sind wichtig für ein vertrauensvolles Arbeitsverhältnis. Es spricht auch nichts dagegen, Ihren Vorgesetzten darüber zu informieren, dass Sie sich nebenberuflich selbstständig machen. Er oder sie kann dir die nebenberufliche Existenzgründung ohnehin nicht verbieten – solange Sie die Regeln einhalten.

Die wichtigsten Regeln rund um Nebenerwerb

Sie sind im Verhältnis zu Ihrem Arbeitgeber auf der sicheren Seite, wenn Sie bei Ihrem Nebenerwerb außerdem folgende Regeln einhalten:

- Ihre Geschäftsidee steht nicht in Konkurrenz zum Konzept Ihres Arbeitgebers.

- Sie nutzen Ihre beruflichen Kontakte nicht, um Kunden für Ihre nebenberufliche Selbstständigkeit abzuwerben.

- Sie arbeiten trotz Ihrer nebenberuflichen Selbstständigkeit mit vollem Einsatz in Ihrem Hauptjob.

- Ihre nebenberufliche Selbstständigkeit lässt Ihnen noch genügend Zeit für Erholung.

Finanzen von Anfang an im Griff behalten

Apropos Zeit: Finanzen sind ein entscheidendes Thema für Selbstständige – auch im Nebenerwerb. Von Anfang an ist es wichtig, die Entwicklung von Kosten und Einnahmen im Blick zu behalten. Dabei sollten Sie verstehen, wie viel Geld Ihnen selbst gehört und wie viel beispielsweise dem Finanzamt. Bürokratische Pflichten wie das Schreiben von Rechnungen, die Buchhaltung und die Auszahlung von Löhnen und Gehältern dürfen Sie ebenfalls nicht vergessen. Die kaufmännischen und finanziellen Prozesse sind grundlegende Eckpfeiler eines jeden Unternehmens.

Buchhaltungsprogramme für kleine Unternehmen im Test

IMTEST hat getestet, welches Buchhaltungsprogramm sich am besten rechnet.

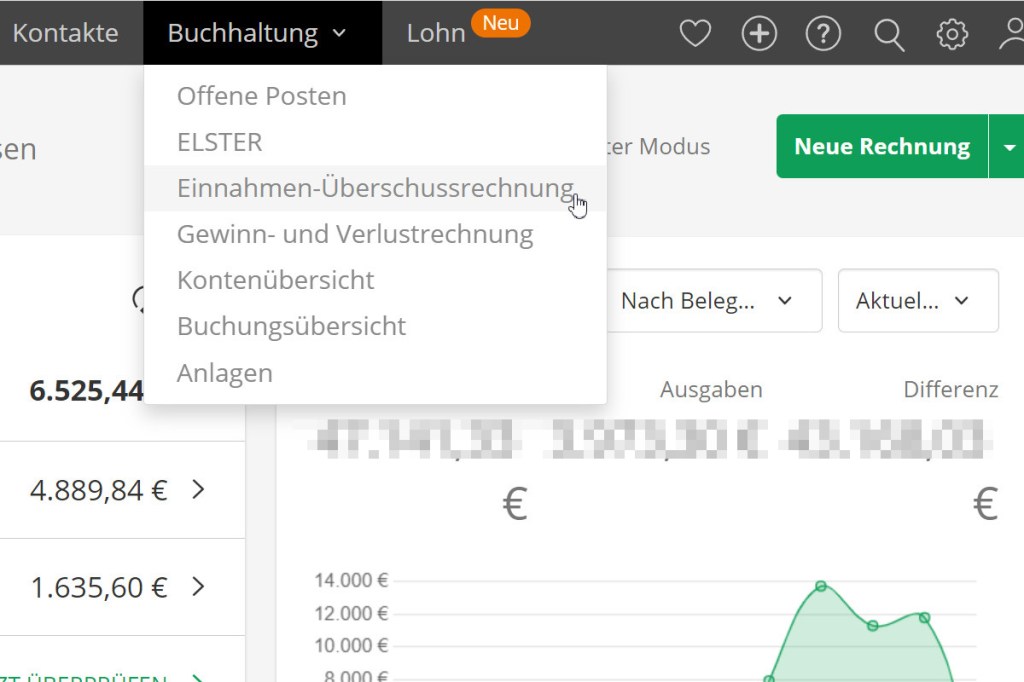

Ein typischer Fehler, den Existenzgründer machen, ist zum Beispiel die Verwendung von Word und Excel zur Rechnungserstellung und -archivierung. Diese Office-Programme sind jedoch nicht GoBD-konform und daher nicht empfehlenswert. Stattdessen ist der Einsatz einer professionellen Buchhaltungslösung ratsam. Eine solche Lösung ist lexoffice von Lexware. Diese Software ermöglicht eine einfache und schnelle Buchhaltung. Durch die Zeitersparnis gewinnen Unternehmer mehr Raum für ihr Geschäft, was letztlich zu höherem Umsatz führen kann. Viele Kunden berichten, dass sie nach der Einführung von lexoffice einen besseren Überblick über ihre betrieblichen Kennzahlen haben – und das auf komfortable und kostengünstige Weise.

Lexoffice bietet außerdem den Vorteil, jederzeit einen Überblick über die eigenen Zahlen zu haben, ohne viel eigene Zeit zu investieren. Kurzum: Eine gute Finanzplanung beginnt immer mit einer soliden Buchhaltung – egal, wie groß das Unternehmen ist.

Die ersten Schritte zur Selbstständigkeit im Nebenerwerb

Es ist wichtig, die Formalitäten und steuerlichen Aspekte zu berücksichtigen, unabhängig davon, ob man sich im Nebenerwerb oder hauptberuflich selbstständig macht. Hier sind einige Punkte, die Sie beachten sollten:

- Anmeldung der nebenberuflichen Selbstständigkeit: Sobald Sie Ihre nebenberufliche Selbstständigkeit aufnehmen, müssen Sie diese bei den zuständigen Behörden anmelden. Falls Sie als Freiberufler starten, reicht oft eine kurze Meldung beim Finanzamt aus. Beachten Sie jedoch, dass Sie als Freiberufler von der Gewerbesteuer befreit sind. Wenn Ihre Tätigkeit nicht zu den freien Berufen gehört, müssen Sie Ihr Gewerbe anmelden und Gewerbesteuer zahlen.

- Fragebogen zur steuerlichen Erfassung: Nach der Anmeldung beim Finanzamt erhalten Sie den “Fragebogen zur steuerlichen Erfassung”. Hier tragen Sie alle relevanten Informationen zu Ihrer Geschäftsidee und Selbstständigkeit ein. Das Finanzamt nutzt diese Angaben, um die Höhe der zu zahlenden Steuer zu schätzen. Sie erhalten auch Ihre Steuernummer, die Sie auf Rechnungen angeben müssen.

- Steuern: Ob nebenberuflich oder hauptberuflich selbstständig – Steuern sind Pflicht. Zu Beginn können Sie sich von der Umsatzsteuer befreien lassen, wenn Sie weniger als 22.000 Euro Umsatz (nicht zu verwechseln mit Gewinn) im Jahr erzielen. Bei der Einkommensteuer gibt es keine Befreiung für nebenberuflich Selbstständige. Sie müssen sowohl für den Haupt- als auch für den Nebenberuf eine Steuererklärung abgeben und Einkommensteuer zahlen. Die Gewerbesteuer wird in der Regel erst fällig, wenn Sie den Freibetrag von 24.500 Euro überschreiten.

- Rechtsform: Jedes Unternehmen in Deutschland benötigt eine Rechtsform. Welche Sie für Ihr Unternehmen oder Ihre nebenberufliche Selbstständigkeit wählen, hängt von verschiedenen Kriterien ab. Denn die Rechtsform hat zum Beispiel Einfluss auf Ihre Haftung sowie auf die Vorschriften zur Buchhaltung und zu Steuern wie der Einkommensteuererklärung. Viele Freiberuflerinnen und Freiberufler, die sich (nebenberuflich) selbstständig machen, werden Einzelunternehmer. Denn damit sind die geringsten Anforderungen verbunden. Ob diese Rechtsform auch für Ihr Unternehmen geeignet ist, lässt sich aber nicht pauschal sagen. Es ist empfehlenswert, sich zunächst genau über die verschiedenen Rechtsformen zu informieren

Fazit

Die Entscheidung für oder gegen einen Nebenerwerb hängt von Ihrer persönlichen Situation ab. Ein Nebenjob kann Ihnen helfen, sich finanziell besser abzusichern, neue Fähigkeiten zu entwickeln und soziale Kontakte zu knüpfen. Wichtig ist nur, dass die Nebenbeschäftigung die Hauptbeschäftigung nicht beeinträchtigt und genügend Erholungszeit bleibt.